不動産売却の税金シミュレーション方法を解説-おすすめツールも紹介

※当記事はアフィリエイト広告を含みます。

土地を売却するときどのくらいの税金がかかるのか、不動産売却の前にシミュレーションしておきましょう。税金の計算方法は複雑なので、シミュレーションツールを使うと便利です。まずは土地売却にかかる税金の種類や、税金がかかる条件などを知って、上手に節税する方法を探っていきましょう。

目次

土地売却に課税される5つの税金

不動産の売却時に計算したい5つの税金があります。1つずつ詳細を確認しましょう。

土地売却にかかる税金

- 所得税:不動産売却時に利益が出る場合は、譲渡所得税を計算する。譲渡所得税には復興特別所得税も含まれる。

- 住民税:譲渡所得税の内訳の1つなので、所得税とともに計算できる。

- 登録免許税:住宅ローンを借りていた場合に課税される。土地売却の際に抵当権の抹消登記をするために必要となる。

- 印紙税:契約書に貼る印紙代として課税される。

- 消費税:売却するときの仲介手数料などに消費税がかかる。

所得税と住民税

土地を売却するとき、買った時よりも高く売れると譲渡益が発生します。譲渡益が出る場合は、譲渡所得税を払う必要があります。譲渡所得税は、仲介手数料などを差し引いた純粋な利益にかかる税金です。

譲渡所得税の内訳は、所得税・住民税・復興特別所得税の3つ。詳しい計算方法は後述しますが、20.315%~39.63%の税率で計算します。高い税率ですが、特例控除が適用されれば控除が受けられるので、しっかり節税できるでしょう。

登録免許税

売却する不動産でローンの借り入れを行っていた場合にかかる税金です。売却時には、ローンの借り入れ時に設定された抵当権を抹消するための登録が必要となり、登録免許税が売主に課税されます。

所有権の移転登記にかかる登録免許税は、買主負担となるのが一般的です。

登録免許税は不動産1つにつき1,000円なので、負担額は大きくありません。土地が二筆に分かれていれば2,000円、土地と建物で分けて2,000円などと計算できます。

印紙税

契約書に貼る収入印紙にかかる税金として印紙税がかかります。売主と買主で1枚ずつ作る場合、2枚分の印紙税が必要です。印紙税は軽減措置が取られていますが、契約金額が10万以下のものについては軽減税率の対象外です。以下の税率を参照してください。

軽減税率適用後の印紙税

- 契約金額が10万円~50万円以下:200円

- 契約金額が50万円~100万円以下:500円

- 契約金額が100万円~ 500万円以下:1,000円

- 契約金額が500万円~1000万円以下:5,000円

- 契約金額が1000万円~5000万円以下:1万円

- 契約金額が5000万円~1億円以下:3万円

- 契約金額が1億円~5億円以下:6万円

- 契約金額が5億円~10億円以下:16万円

- 契約金額が10億円~50億円以下:32万円

- 50億円以上:48万円

消費税

土地売却時に仲介手数料や司法書士報酬などが生じている場合、消費税もかかります。それぞれの費用に、10%の消費税を計算しましょう。

「所得税」と「住民税」は譲渡所得に応じて変動する

不動産の売却にかかる主な税金は「所得税」と「住民税」ですが、譲渡所得税としてまとめられます。譲渡所得とは何か、どう計算できるかを確認しましょう。

譲渡所得とは?

譲渡所得とは、土地などを売却した際に出る利益のことです。買った時よりも高く売れれて、諸費用などを差し引いたときの額がプラスになれば利益が出ているということ。

譲渡所得税は、譲渡所得から算出した所得税・住民税・特別復興所得税の合計で、基本的に以下の計算方法で算出できます。

- 譲渡所得=土地の売却価格-(土地の購入額+譲渡費用)

譲渡所得の計算方法(購入額がわかっている場合)

土地の購入額は土地や建物そのものの費用だけでなく、仲介手数料や契約書の印紙代など購入にかかった諸費用をすべて含め、取得費として計算します。

土地には減価償却費の計算は必要ありませんが、建物の取得費は建物の購入金額から減価償却費を引いて計算しましょう。減価償却費の出し方は、「建物の購入代金等×0.9×償却率×経過年数」となります。

取得費を算出したら前述した計算式の通りに、売却額から取得費と譲渡にかかった諸費用などを差し引いて、譲渡所得を計算できます。

譲渡所得の計算方法(購入額がわからない場合)

不動産の購入額がわからない場合は、その不動産が売れた額の5%を取得費とします。「土地の売却価格-(土地の売却価格×0.05+譲渡費用)」で計算しましょう。

所得税と住民税の税率は「土地の所有期間」で決まる

譲渡所得が算出できたら、譲渡所得に税率をかけます。土地の所有していた期間や建物に住んでいた期間が5年以上の場合は「長期譲渡所得」として、5年以下の場合は「短期譲渡所得」として計算します。 5年以上住んでいるほうが税率が下がるので、売却のタイミングをよく検討しましょう。

所得税と住民税の税率は以下の通りです。所有年数に応じて税額を算出してください。

所得税と住民税の税率

- 所有期間5年以下(短期譲渡所得):39.63%(内訳:所得税率30%・住民税率9%・復興特別所得税0.63%)

- 所有期間5年以上(長期譲渡所得):20.315%(内訳:所得税率15%・住民税率5%・復興特別所得税0.315%)

特別控除を適用できるケースもある

節税のため、特別控除をぜひ活用しましょう。特別控除が適用される2つのケースと、控除対象の条件について紹介します。

譲渡益が出た場合

譲渡益が出て3000万円以内の場合は、特別控除が適用され、所得税も住民税もかかりません。マイホーム控除特例の次の条件に当てはまれば、譲渡所得から3000万円が控除されます。

マイホーム控除特例の要件

- 本人が住んでいた土地であること

- 以前に住んでいたのであれば、住まなくなった日から3年が経過する日の年の12月31日までに売ること

- 買い手が親子や夫婦などの特別な関係でないこと

特例の要件については他にも細かな条件があります。売った日の前年や前々年にマイホーム特例・買い替えや交換特例を受けていないこと、住まなくなった家屋を取り壊した場合に貸駐車場などとして利用していないことなどです。国税庁のホームページを参照して、条件を満たしているか確認してください。

3000万円控除を受けるためだけに入居したり、別荘などの休暇を過ごす目的の建物だったりする場合は対象外となるので注意しましょう。

10年以上所有している場合

所有している期間が5年未満か5年以上で税率が変わる点は前述したとおりですが、購入して10年以上経っている土地の場合は、3000万円の特別控除に加えて、軽減税率の特例も適用されるでしょう。

控除による3000万円を差し引いた譲渡所得の金額によって軽減税率が変化します。

軽減税率の特例

- 6000万円未満の譲渡所得:所得税率10%・住民税率4%

- 6000万円以上の譲渡所得:所得税率15%・住民税率5%

10年以上住んでいる不動産は、6000万以下の譲渡所得(3000万控除後)に対する税率がとても低くなりますね。ある程度居住しているなら、しっかり年数を計算して節税しましょう。軽減税率の特例に関しても要件があるので、国税庁のホームページで確認してください。

相続した土地を売却する際の税金について

亡くなった人の土地や家を相続して売却したいというケースもあるでしょう。相続した土地の場合、土地売却の税金はどう計算すればいいのでしょうか。相続した不動産の売却に関係する所得税や控除の特例をチェックしましょう。

土地の所有期間の確定方法

相続した土地の場合も、税率は所有年数によって変動します。5年未満なら39.63%、5年以上で20.315%ですが、相続した土地の所有期間は、相続前に亡くなった人の住んでいた年数も数えられます。

土地に空き家などの建物がある場合は、譲渡所得から3000万円の控除が受けられる可能性があるので、「被相続人の居住用財産(空き家)を売ったときの特例」の要件を注意深くチェックしましょう。

参考:国税庁

譲渡所得と税率の計算方法(購入額がわかっている場合)

相続した不動産の売却にかかる譲渡所得税の計算方法は、前述した計算式と変わりありません。

「譲渡所得=土地の売却価格-(土地の購入額+譲渡費用)」となり、譲渡所得×税率で計算します。土地の購入額や購入にかかった費用は、亡くなった人が取得したときのものです。

ただしその取得費については、売買契約書などで証明できなければなりません。どこに保管されているか確認したり、探し出したりする必要があるでしょう。

譲渡所得と税率の計算方法(購入額がわかっていない場合)

相続した不動産の購入額・取得費がわからない場合や、契約書などの証明できる書類が見つからない場合は、売却した額の5%を取得費とします。

「相続した土地の売却価格-(相続した土地の売却価格×0.05+譲渡費用)」で計算できるでしょう。

相続したあと3年10か月以内に売却しているなら、「相続財産譲渡の取得費の特例」の対象になる場合があります。その土地を相続したときの相続税の一定額を取得費として計上できるという特例です。

「相続税額×売却した相続地の相続税評価額÷(相続税の課税価格+債務控除額)」で計算しましょう。

参考:国税庁

土地売却で課税される税金シミュレーション3例

実際にさまざまなケースの具体的な税金をシミュレーションしてみましょう。計算式を見ただけではイマイチよくわからないかもしれませんが、具体的な数字でシミュレーションすると、売却にかかる税金の計算方法が理解しやすくなるでしょう。

ケース1:3000万円で購入した土地が4000万円で売れた

「譲渡所得=土地の売却価格-(土地の購入額+譲渡費用)」の計算式に当てはめて、譲渡所得を計算してみましょう。譲渡にかかった諸費用を200万と仮定します。

4000万-(3000万円+200万)=800万円の譲渡所得となります。所有年数を8年と仮定すると税率は所得税率15%なので、800万×0.15=120万円が所得税、住民税の税率は5%で800万×0.05=40万円です。復興特別所得税を合わせたトータル額は、800万×0.20315=162万5,200円となります。

売却金額が4000万円なので印紙税は1万円、登録免許税は土地1つで1,000円。合わせて163万6,200円の課税と計算できます。

ケース2:3000万円で購入したマイホームが7000万円で売れた

マイホームが購入額より高く売れて、譲渡利益が3000万円以上を上回ったケースです。実際に住んでいたのか、何年住んでいたかが節税のカギになります。

譲渡費用などを差し引いて譲渡利益が4000万円だった場合、住んでいた不動産には3000万円の特例が適用されて、残りの1000万円に譲渡所得税がかかります。

5年以上住んでいれば税率は所得税率15%・住民税率5%なので、所得税150万円・住民税50万円という計算に。所有年数が5年未満だと、所得税率30%・住民税率9%で所得税300万円・住民税90万円です。

10年以上住んでいる場合は、所得税率10%・住民税率4%で計算して所得税100万円・住民税40万円になります。5年未満の所有年数のマイホームと比べて3分の1の税金で済むのがわかりますね。

ケース3:購入額がわからない、もしくは購入額を証明できない相続した土地が3000万円で売れた

購入額が不明な時や、相続した土地の売買契約書が見つからず証明できない場合は、売却価格の5%を取得費とします。例として所有期間を6年(相続前の所有者の所有年数も含める)、譲渡にかかった費用を200万と仮定した場合をシミュレーションしてみましょう。

「土地の売却価格-(土地の売却価格×0.05+譲渡費用)」の計算式に当てはめると、3000万-(3000万×0.05+200万)=2650万円の譲渡利益になります。

所得税率・住民税率・復興特別所得税などを合わせた20.315%の税率をかけて、538万3,475円の譲渡所得税となります。

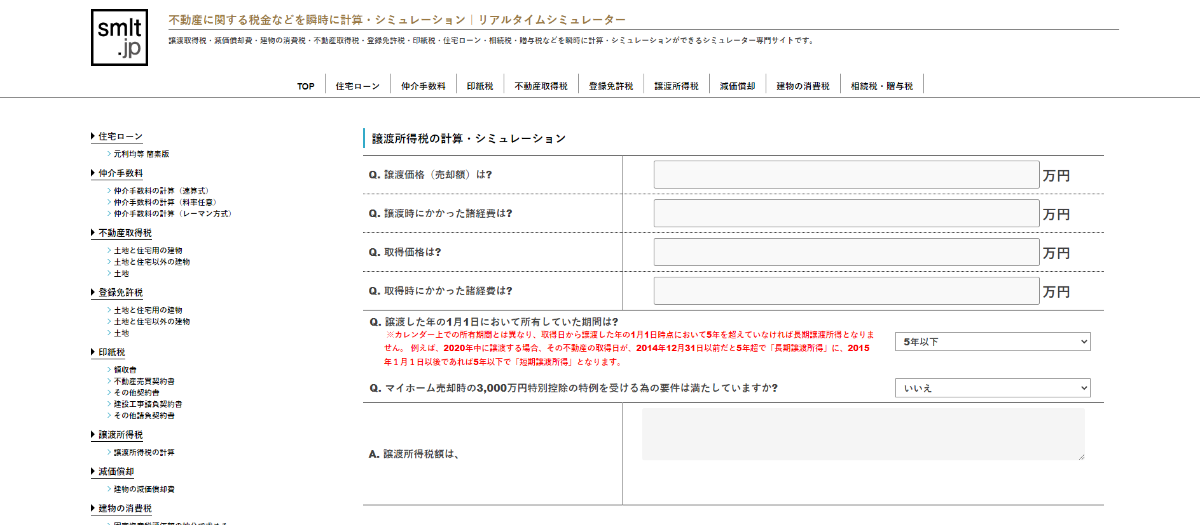

課税される税金がシミュレーションできるツール2選

計算が苦手なら自動でシミュレーションできるツールを活用しましょう。シミュレーションが簡単にできる2つのサイトを紹介します。

土地売却時の譲渡所得税の計算シミュレーション

出典:smlt.jp

不動産に関係する税金のリアルタイムシミュレーターです。売却額や取得費などがわかっていれば、ワンクリックで譲渡所得の税額が試算できるので、ぜひ活用してみましょう。

不動産売却のサポート会社による税金シミュレーション

税理士グループの不動産会社によるシミュレーターで、印紙代なども含め計算できます。

取得費がわからない場合も不動産の売却価格の5%で試算してくれるので、便利に活用できるでしょう。

土地売却に課税される税金の支払いタイミングはいつか?

不動産の売却にかかる税金は、すべて同じタイミングで支払うわけではありません。どの税金をいつ払うのか、詳しく見てみましょう。

印紙税-売却契約時

土地売却の際に一番はじめに支払うのは印紙税です。契約文書の作成時に必要になる印紙税は、収入印紙を購入し、契約書に貼り付ける必要があります。契約締結後、契約書作成のタイミングで印紙税を支払うことになるでしょう。

売主と買主両方に1つずつ売買契約書を作成します。通常は売主が自分用の印紙代を負担し、買主用の印紙代は買主が負担します。

所得税-原則翌年の2月16日~3月15日

所得税・復興特別所得税は、売却した年の翌年の確定申告時に納税します。確定申告は原則2月16日~3月15日の期間で行います。税務署で支払うか、振替納税の申告を行えば口座からの引き落としも可能です。

住民税-翌年6月以降

所得税を納めたときに確定申告しているので、住民税をあらためて申告する必要はありません。土地売却にかかる住民税は、確定申告後の6月以降に送られてくるでしょう。一括払いまたは4回払いで支払えます。

譲渡益がある場合は確定申告が必要

土地売却後に譲渡益がある場合、譲渡所得税を支払うには確定申告が必要です。申告期間は原則2月16日~3月15日と限られているので、必要書類を早めに揃えておきましょう。

不動産の取得費、売却時の譲渡費用などに関係する書類が必要なので、きちんと保管しておくことは大切です。確定申告は国税庁のサイトで行えます。

「売却損」の場合は確定申告は不要になる

譲渡所得がない場合は確定申告する義務はありません。とはいえ、不動産売却後にマイナスになった額を申告しておくと節税できる場合があります。

マイホームを売却して損失額がある場合、特例が適用されると他の所得との損益通算ができ、課税額が減額されます。少し手間がかかりますが、ぜひ申告してに含めて節税しましょう。

売却時の手取りを増やすなら「節税」か「高額売却」せよ

土地を売却してもあまりお金にならなかった・・・そのようなパターンに陥らないために、しっかり節税することと、土地を高く売却することが重要です。節税するためのコツと、土地の高額売却するための方法を確認しましょう。

節税できるは「所得税」と「住民税」

土地売却で主に占める税金は、ほぼ所得税と住民税です。印紙代は売却額に比例し、高く売れた場合でも比較的小さな額なので、あまり気にならないでしょう。登録免許税は1つの不動産に対し1,000円なので、節税しようがありませんね。

つまり所得税と住民税をできるだけ抑えられれば、節税になるということ。節税のヒントになる点を紹介します。

節税方法2選

所得税と住民税、この2つを節税するための次の3つの方法をチェックしましょう。

- 売却のタイミングを見極める

- 取得費を証明できる文書を保管しておく

- 特別控除の適用条件にかなうかチェックする

売却のタイミングを見極める

土地を売却するタイミングは重要です。それは主に、所有期間によって税率が変動するためです。5年以上の期間にわたって所有していた不動産売却にかかる所得税の税率は、5年未満の所有期間の場合と比べて約2分の1。

マイホームの場合は、10年以上住んだ場合の軽減税率の特例が適用されれば、3分の1の税率になります。あと少し住んでいれば税金が下がるというケースもあるでしょう。逆に、住まなくなってから3年の間に売らないと特別控除が受けられないケースもあるので、売り出すタイミングは慎重に検討しましょう。

取得費を証明できる文書を保管しておく

取得費つまり購入額が明確に証明できないと、売却したときの譲渡益が大きく算出されてしまいます。売却額に5%をかけた額を取得費にできますが、実際に購入した額のほうが高いはずなので、取得費を証明できる文書がないと税金が増える可能性が高いでしょう。

購入額を証明できる文書は、土地を購入した際にきっちり管理して保管するようにしましょう。保管場所がわからない場合は、根気よく探してみてください。

特別控除の適用条件にかなうかチェックする

各種の特別控除を活用すると、譲渡所得税の支払いがぐっと抑えられます。控除の対象になるかどうか、よくチェックしてください。

とくに3000万円の特別控除は、譲渡所得から3000万円がひかれるので、かなりの節税になるでしょう。特別控除には「貸駐車場として利用していない」などの細かな要件があるので、控除を受けられる利用方法を意識するのも重要です。売却の可能性があるなら、注意深く土地の活用方法を確認しましょう。

土地を高額売却する方法

土地を高く売るには、数社で売却査定してもらうのがおすすめです。無料で一括査定ができるサイトなどがあるので、活用してみましょう。

タウンライフなら、複数の優良企業から一括請求が可能です。無料で簡単に依頼できますので、一度お試しください。

まとめ

土地売却に関係する税金は、意識的に節税できることがわかりましたね。不動産の売却にかかる税金のシミュレーションを前もって行うことで、確定申告などもスムーズに行えるでしょう。

特別控除などから最大限メリットを受けるため、売却のタイミングなどもしっかり見極めてください。