確定申告の必要書類を解説!申告不要なケースも紹介

※当記事はアフィリエイト広告を含みます。

土地・不動産売却の確定申告では、通常9点もの書類が必要になり、特例を受けるにはさらに追加書類があります。

そのため「何が必要で、何が不要なのかわからない!」という人は多いのではないでしょうか?

本記事では、土地・不動産売却の確定申告が必要なケースや不要なケース、必要書類や節税方法などについて解説します。

農地を売る予定の農家さんにも役立つ内容となっていますので、ぜひ最後までご覧ください。

目次

このような場合は確定申告が必要

土地・不動産売却において、下記のような場合には確定申告を行う義務があります。

- 譲渡所得が発生した場合

- 取得費が不明な場合

- 特例で納税額が減る場合

順番に見ていきましょう。

譲渡所得が発生した場合

土地・不動産売却で譲渡所得が発生した場合、確定申告をする必要があります。

譲渡所得とは、土地や不動産を取得した時の費用よりも、高く売れた場合に発生する利益のことです。

譲渡所得は、以下の公式で計算します。

【譲渡所得を求める公式】

譲渡収入−(取得費+譲渡費用)=譲渡所得

たとえば、ある土地を3,000万円で売却したとします。

その土地の取得費には2,000万円、譲渡費用に200万円がかかりました。

この場合は上記の公式で求めると、譲渡所得は以下の通りです。

3,000万円−(2,000万円+200万円)=800万円

この場合は800万円の譲渡所得が発生しているため、確定申告を行う必要があります。

取得費が不明な場合

売却する土地や不動産の取得費が不明な場合は、確定申告が必要です。

というのも、先祖伝来の土地や古くに購入した土地だと、取得費がわからないことも少なくありません。

そのような場合は実際の取得費にかかわらず、譲渡収入の5%相当を取得費として計算することになっています。

たとえば、取得費が不明な土地を1,000万円で売った場合は、取得費は1,000万円の5%である50万円として計算します。

取得費としては、かなり小さな金額になるため、譲渡費用をプラスしても利益が出る場合がほとんど。

そのため、確定申告を行う必要があるのです。

特例で納税額が減る場合

土地・不動産売却の際、一定の要件を満たすと「特例」が適用され、納税額が減ることがあります。

特例を利用した場合、納税額がたとえ0円であっても確定申告を行うのが義務です。

土地・不動産売却の特例には、たとえば以下のようなものがあります。

- 居住用財産を譲渡した場合の3,000万円控除の特例

- 居住用財産を売却した場合の軽減税率の特例

- 特定居住用財産の買換え特例

たとえば「居住用財産を譲渡した場合の3,000万円控除の特例」を適用した場合は、譲渡所得を最高3,000万円まで非課税にできます。

譲渡損失が出た場合は確定申告不要

土地・不動産売却による収入よりも取得費や譲渡費用が多かった場合、つまり譲渡損失が出た場合は、確定申告をする義務はありません。

ただし、一定条件を満たしていれば「譲渡損失の損益通算及び繰越控除の特例」を受けられ、売却で発生した損失を給与所得などと相殺することが可能です。

住宅ローンで新たなマイホームを購入した場合や、売却代金で住宅ローンが完済できない場合には、特例を適用できる可能性があるため、譲渡損失が出たとしても確定申告するのが基本です。

参考:国税庁

参考:国税庁

なお上記の特例に関しては、後の「【追加で必要】特例を適用する場合に必要な書類」の項目で、詳しく説明しています。

確定申告の流れ

土地・不動産売却における、確定申告の流れは以下の3ステップです。

- 必要書類の収集・記入

- 2月16日〜3月15日に申告

- 納税または還付を受ける

順番に見ていきましょう。

1:必要書類の収集・記入

まずは、確定申告の必要書類を集めて記入していきます。

確定申告の期間は2月16日〜3月15日までのため、1月くらいから余裕をもって準備すれば、スムーズな申告が可能です。

なお、その他の必要書類や特例を受ける際に必要な追加書類については、「【追加で必要】特例を適用する場合に必要な書類」の項目で詳しく後述しています。

2:2月16日〜3月15日に確定申告

確定申告は、土地・不動産を売却した翌年の2月16日〜3月15日までに行う必要があります。

- 税務署窓口

- 郵送

- e-Tax(電子申告)

上記いずれかの方法で、準備した書類を提出しましょう。

おすすめの申告方法は、スマホやPCから簡単に申告できるe-Taxです。

3:納税または還付を受ける

納税は、確定申告と同じく3月15日までに行う必要があります。

税金を納めなかったり遅れたりしてしまうと、無申告課税や延滞税などのペナルティが発生するため、忘れずに納税しましょう。

なお、還付金がある場合は、記入した銀行口座に後日振り込まれます。

【必ず必要】土地売却における確定申告の必要書類9つ

土地・不動産売却の確定申告をする場合、誰でも必要な書類は以下の9種類です。

| 必要書類 | 入手方法 |

|---|---|

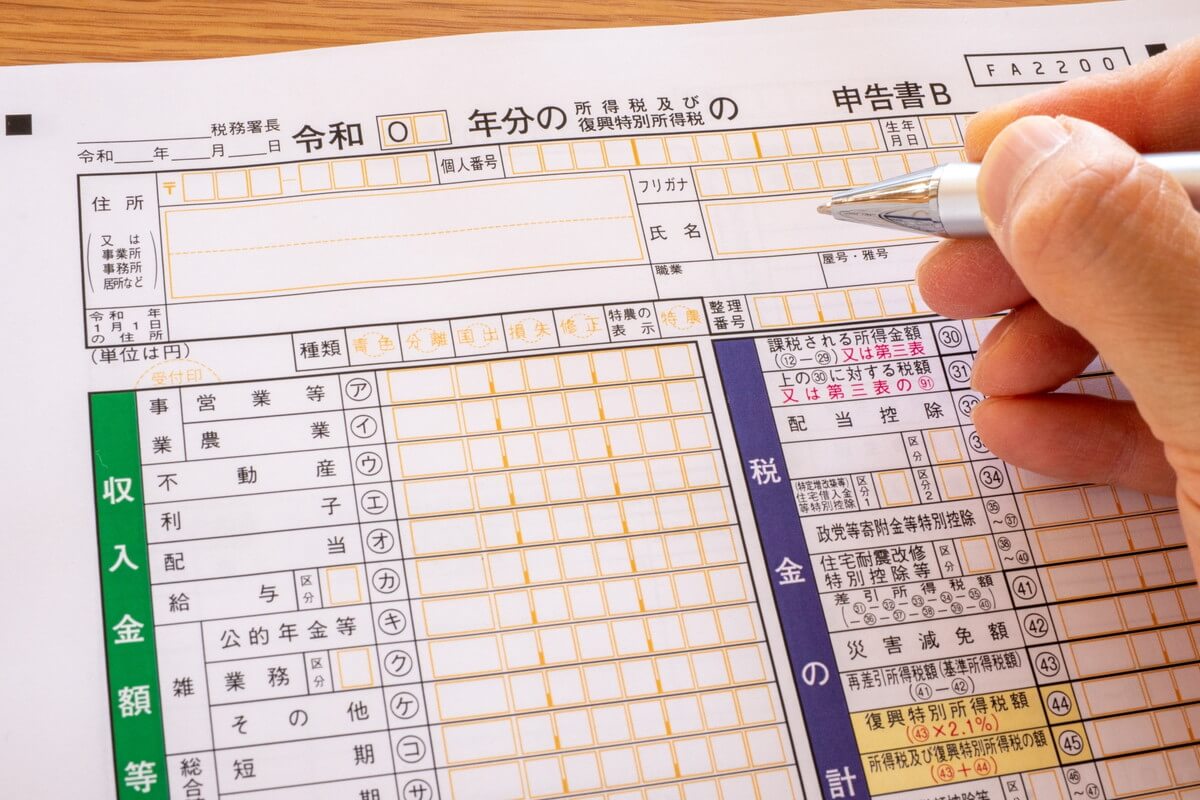

| 確定申告書B様式(第一表) | 税務署・国税庁HP |

| 確定申告書第三表(分離課税用) | |

| 譲渡所得の内訳書 | |

| 譲渡した資産の登記事項証明書 | 法務局 |

| 譲渡時の売買契約書の写し | 自分で準備 |

| 譲渡費用の領収書の写し | |

| 取得時の売買契約書の写し | |

| 取得費用の領収書の写し | |

| 源泉徴収票・マイナンバー・本人確認書類など |

それぞれの書類について、順番に見ていきましょう。

確定申告書類

- 確定申告書B様式(第一表)

- 確定申告書第三表(分離課税用)

- 譲渡所得の内訳書

上記の3つは、土地・不動産売却で得た譲渡所得を申告するために必要な書類です。

いずれも記入が必要なため、余裕を持って入手し記入しておきましょう。

書類は3種類とも、税務署や国税庁の公式HPから入手可能です。

譲渡した資産の登記事項証明書

登記事項証明書とは、その土地・不動産の所在地や所有者などの情報が記載された証明書のことです。

売却した資産の所在地を管轄する法務局、または法務局の公式HPで申請して入手できます。

譲渡時の書類

譲渡時の書類は、下記の2種類です。

- 譲渡時の売買契約書の写し

- 譲渡費用の領収書の写し

売買契約書はコピーするだけですが、領収書は意識して集めておかないと後々後悔することになるので要注意です。

資産を譲渡するためにかかった費用を「譲渡費用」といい、譲渡費用が大きいほど節税効果が高くなります。

補修費や仲介手数料など、譲渡費用の領収書は漏れのないよう集めておきましょう。

取得時の書類

取得時の書類は、下記の2種類です。

- 取得時の売買契約書の写し

- 取得費用の領収書の写し

売却した資産を買った時に入手する書類・領収書であるため、売る時に見つからないことも多く、最悪なくても問題ありません。

ただし、しっかり書類があった場合と比べて納税額が高くなることがほとんどのため、できるだけ探してみましょう。

そして、つぎに土地や不動産を購入する際には、書類をしっかり保管して後々後悔がないようにしてください。

【追加で必要】特例を適用する場合に必要な書類

土地・不動産売却の確定申告において、特例を適用する場合、特例ごとに異なる書類が追加で必要です。

下記の6パターンごとに適用できる特例とその適用要件、必要になる追加書類を解説します。

- マイホームの建っていた土地を売却した場合

- 相続税を払った場合

- 相続した空き家を取り壊して売却した場合

- マイホームを買い換えた場合

- 譲渡損失がある場合

- 収用等で土地を売却した場合

順番に見ていきましょう。

マイホームの建っていた土地を売却した場合

マイホームの建っていた土地を売却した場合に受けられる特例は、以下の2種類です。

- 居住用財産を譲渡した場合の3,000万円控除の特例

- 居住用財産を売却した場合の軽減税率の特例

居住用財産を譲渡した場合の3,000万円控除の特例

「居住用財産を譲渡した場合の3,000万円控除の特例」を適用すると、マイホームを売却した時、所有期間にかかわらず譲渡所得を最高3,000万円まで非課税にできます。

適用要件、追加で必要な書類は以下の通りです。

【適用要件】

- 自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること。

なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。 - 売った年の前年および前々年にこの特例(「被相続人の居住用財産に係る譲渡所得の特別控除の特例」によりこの特例の適用を受けている場合を除きます)またはマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。

- 売った年、その前年および前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと。

- 売った家屋や敷地等について、収用等の場合の特別控除など他の特例の適用を受けていないこと。

- 災害によって滅失した家屋の場合は、その敷地に住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

- 売手と買手が、親子や夫婦など特別な関係でないこと。

| 追加書類 | 入手方法 |

|---|---|

| 戸籍の附票の写しなど(居住していたことがわかる書類) | 市区町村役所 |

参考:国税庁

居住用財産を売却した場合の軽減税率の特例

「居住用財産を売却した場合の軽減税率の特例」を適用すると、所有期間10年以上のマイホームを売却した時に、譲渡所得税が軽減されます。

適用要件、追加で必要な書類は以下の通りです。

【適用要件】

- 日本国内にある自分が住んでいる家屋を売るか、家屋とともにその敷地を売ること。

- 売った年の1月1日において売った家屋や敷地の所有期間がともに10年を超えていること。

- 売った年の前年および前々年にこの特例の適用を受けていないこと。

- 売った家屋や敷地についてマイホームの買換えや交換の特例など他の特例の適用を受けていないこと。

ただし、マイホームを売ったときの3,000万円の特別控除の特例と軽減税率の特例は、重ねて受けられます。 - 親子や夫婦など「特別の関係がある人」に対して売ったものでないこと。

| 追加書類 | 入手方法 |

|---|---|

| 戸籍の附票の写しなど(居住していたことがわかる書類) | 市区町村役所 |

参考:国税庁

相続税を支払った場合

相続税を支払った場合、「相続財産を譲渡した場合の取得費加算の特例」が受けられます。

「相続財産を譲渡した場合の取得費加算の特例」を適用すると、相続財産を一定期間内に譲渡した場合に、相続税額のうち一定金額を取得費に加算できます。

適用要件、追加で必要な書類は以下の通りです。

【適用要件】

- 相続や遺贈により財産を取得した者であること。

- その財産を取得した人に相続税が課税されていること。

- その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

| 追加書類 | 入手方法 |

|---|---|

| 相続財産の取得費に加算される相続税の計算明細書 | 税務署・国税庁HP |

| 相続税の申告書コピー | 自分で準備 |

参考:国税庁

相続した空き家を取り壊して売却した場合

相続した空き家を取り壊して売却した場合、「被相続人の居住用財産を売却した場合の3,000万円控除の特例」が受けられます。

「被相続人の居住用財産を売却した場合の3,000万円控除の特例」を適用すると、相続・遺贈により取得した家屋や敷地、または家屋を取り壊した敷地などを売却した場合、譲渡所得から最高3,000万円まで非課税にできます。

適用要件、追加で必要な書類は以下の通りです。

【適用要件】

- 売った人が、相続または遺贈により被相続人居住用家屋および被相続人居住用家屋の敷地等を取得したこと。

- 相続の開始があった日から3年を経過する日の属する年の12月31日までに売ること。

- 売却代金が1億円以下であること。

- 売った家屋や敷地等について、相続財産を譲渡した場合の取得費の特例や収用等の場合の特別控除など他の特例の適用を受けていないこと。

- 同一の被相続人から相続または遺贈により取得した被相続人居住用家屋または被相続人居住用家屋の敷地等について、この特例の適用を受けていないこと。

- 親子や夫婦など特別の関係がある人に対して売ったものでないこと。

| 追加書類 | 入手方法 |

|---|---|

| 売却資産の市区町村長から交付された被相続人居住用家屋等確認書 | 税務署・国税庁HP |

| 耐震基準適合証明書または建設住宅性能評価書の写し(家屋を売る場合) | 検査機関など |

参考:国税庁

マイホームを買い換えた場合

マイホームを買い換えた場合は「特定居住用財産の買換え特例」が受けられます。

「特定居住用財産の買換え特例」を適用すると、マイホームを買い換えた時に、譲渡所得に対する課税を繰り延べることが可能です。

ただしあくまで繰り延べであり、非課税となるわけではありません。

適用要件、追加で必要な書類は以下の通りです。

【適用要件】

- 自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること。

なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。 - 売った年、その前年および前々年にマイホームを譲渡した場合の3,000万円の特別控除の特例(被相続人の居住用財産に係る譲渡所得の特別控除の特例を除きます。)またはマイホームを売ったときの軽減税率の特例もしくはマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。

また、収用等の場合の特別控除など他の特例の適用を受けないこと。 - 売ったマイホームと買い換えたマイホームは、日本国内にあるものであること。

- 売却代金が1億円以下であること。

- 売った人の居住期間が10年以上で、かつ、売った年の1月1日において売った家屋やその敷地の所有期間が共に10年を超えるものであること。

- 買い換える建物の床面積が50平方メートル以上のものであり、買い換える土地の面積が500平方メートル以下のものであること。

- マイホームを売った年の前年から翌年までの3年の間にマイホームを買い換えること。

- 買い換えるマイホームが、耐火建築物の中古住宅である場合には、取得の日以前25年以内に建築されたものであること、または一定の耐震基準を満たすものであること。

- 買い換えるマイホームが、耐火建築物以外の中古住宅である場合には、取得の日以前25年以内に建築されたものであること、または、取得期限までに一定の耐震基準を満たすものであること。

- 親子や夫婦など特別の関係がある人に対して売ったものでないこと。

| 追加書類 | 入手方法 |

|---|---|

| 戸籍の附票の写しなど(居住していたことがわかる書類) | 市区町村役所 |

| 新居の土地・建物の全部事項証明書 | 法務局 |

| 耐震基準適合証明書 | 検査機関など |

参考:国税庁

譲渡損失がある場合

譲渡損失がある場合に受けられる特例は、以下の2種類です。

- マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

- 特定居住用財産の譲渡損失の損益通算及び繰越控除の特例

マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

「マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」を適用すると、マイホームの買い換え時に、給与所得などのほかの所得から控除(損益通算)できます。

また、特例を適用しても控除しきれなかった譲渡損失は、翌年以後3年間繰越控除が可能です。

適用要件、追加で必要な書類は以下の通りです。

【適用要件】

- 自分が住んでいるマイホームを譲渡すること。

なお、以前に住んでいたマイホームの場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに譲渡すること。 - 譲渡の年の1月1日における所有期間が5年を超える資産(旧居宅)で日本国内にあるものの譲渡であること。

- 災害によって滅失した家屋で当該家屋を引き続き所有していたとしたら、譲渡の年の1月1日において所有期間が5年を超える家屋の敷地の場合は、その敷地を災害があった日から3年を経過する日の属する年の12月31日まで(住まなくなった家屋が災害により滅失した場合は、住まなくなった日から3年を経過する日の属する年の12月31日まで)に売ること。

- 譲渡の年の前年の1月1日から売却の年の翌年12月31日までの間に日本国内にある資産(新居宅)で家屋の床面積が50平方メートル以上であるものを取得すること。

- 買換資産(新居宅)を取得した年の翌年12月31日までの間に居住の用に供することまたは供する見込みであること。

- 買換資産(新居宅)を取得した年の12月31日において買換資産について償還期間10年以上の住宅ローンを有すること。

| 追加書類 | 入手方法 |

|---|---|

| 戸籍の附票の写しなど(居住していたことがわかる書類) | 市区町村役所 |

| 買い換え時の新居の借入金残高証明書 | 銀行 |

| 新居の土地・建物の登記事項証明書 | 法務局 |

| 居住用財産の譲渡損失の金額の明細書(確定申告書付表) | 税務署 |

| 特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書 |

参考:国税庁

特定居住用財産の譲渡損失の損益通算及び繰越控除の特例

「特定居住用財産の譲渡損失の損益通算及び繰越控除の特例」を適用すると、マイホームの売却価格が住宅ローン残高よりも高く譲渡損失が出た時に、その年の給与・事業所得などから控除ができます。

それでも控除しきれない場合は、翌年以後3年まで繰越控除が可能です。

適用要件、追加で必要な書類は以下の通りです。

【適用要件】

- 自分が住んでいるマイホーム(譲渡資産)を譲渡すること。なお、以前に住んでいたマイホームの場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに譲渡すること。また、この譲渡には借地権の設定などの譲渡所得の基因となる不動産等の貸付けが含まれ、親族等への譲渡は除かれます。

- 譲渡の年の1月1日における所有期間が5年を超えるマイホーム(譲渡資産)で日本国内にあるものの譲渡であること。

- 災害によって滅失した家屋で当該家屋を引き続き所有していたとしたら、譲渡の年の1月1日において所有期間が5年を超える家屋の敷地の場合は、その敷地を災害があった日から3年を経過する日の属する年の12月31日まで(住まなくなった家屋が災害により滅失した場合は、住まなくなった日から3年を経過する日の属する年の12月31日まで)に売ること。

- 譲渡したマイホームの売買契約日の前日において、そのマイホームに係る償還期間10年以上の住宅ローンの残高があること。

- マイホームの譲渡価額が上記(4)の住宅ローンの残高を下回っていること。

| 追加書類 | 入手方法 |

|---|---|

| 戸籍の附票の写しなど(居住していたことがわかる書類) | 市区町村役所 |

| 譲渡資産の借入金残高証明書(売買契約日前日現在のもの) | 銀行 |

| 特定居住用財産の譲渡損失の金額の明細書(確定申告書付表) | 税務署 |

| 特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書 |

参考:国税庁

収用等で土地を売却した場合

収用等で土地を売却した場合は「譲渡所得から最高 5,000万円までの特別控除を差し引く特例」が受けられます。

「譲渡所得から最高 5,000万円までの特別控除を差し引く特例」を適用すると、土地収用法などの法律で収用権が認められている公共事業のために土地建物を売った場合に、その譲渡益について5,000万円までの特別控除が受けられます。

適用要件、追加で必要な書類は以下の通りです。

【適用要件】

- 売った土地建物は固定資産であること。

- その年に公共事業のために売った資産の全部について収用等に伴い代替資産を取得した場合の課税の特例の適用を受けていないこと。

- 最初に買取り等の申出があった日から6か月を経過した日までに土地建物を売っていること。

- 公共事業の施行者から最初に買取り等の申し出を受けた者(その者の死亡に伴い相続または遺贈により当該資産を取得した者を含みます。)が譲渡していること。

| 追加書類 | 入手方法 |

|---|---|

| 公共事業用資産の買取り等の申出証明書など | 公共事業の施行者 |

参考:国税庁

土地売却の確定申告に必要な書類を集める際の2つの注意点

土地・不動産売却の確定申告で、必要な書類を集める際には、以下2つの点に注意してください。

- 適用できる特例をチェックしておこう

- 必要書類は余裕を持って準備しよう

適用できる特例をチェックしておこう

土地や不動産を売却する時、特例を受けることで納税額を抑えることが可能です。

適用できる特例があれば通常よりもかなりの節税になるため、適用できる特例がないかどうか、しっかりチェックしておきましょう。

なお、特例に申請するための適用要件と追加書類は、上記項目「【追加で必要】特例を適用する場合に必要な書類」で詳しく解説しています。

必要書類は余裕を持って準備しよう

確定申告の期間は、2月16日から3月15日までとなっています。

申告を怠ったり期間を過ぎたりしてしまうと厳しいペナルティが発生し、さらに費用がかかってしまうため、期間内に申告できるよう余裕を持って書類の準備を進めましょう。

面倒ならば、いっそ税理士に依頼するという手もあります。

10万円ほどで依頼可能なため、外注も視野に入れてみてはいかがでしょうか?

確定申告をしなかったらどうなる?

土地や不動産を売却して譲渡収入を得た場合は、確定申告を行うのが義務です。

もしも確定申告をしなかったら、以下のようなペナルティが与えられます。

- 税務署の調査が入る

- 銀行の融資が受けられなくなる

- 延滞税が課される(課税率7〜14%)

- 無申告課税が課される(課税率15〜20%)

さらに、悪質な隠蔽には重加算税(課税率35〜40%)が、納税額を過少に申告すると過少申告加算税(課税率10%)が課せられます。

確定申告は面倒かもしれませんが、それ以上に申告しなかった場合のリスクが大きいため、土地や不動産を売却した場合には必ず申告しましょう。

土地売却における確定申告の書き方

土地・不動産売却の確定申告で、記入が必要な書類は以下の3つです。

- 確定申告書B様式(第一表)

- 確定申告書第三表(分離課税用)

- 譲渡所得の内訳書

下記の公式で譲渡収入を計算し、それぞれ必要な事項を記入していきましょう。

【譲渡収入を求める公式】

譲渡収入−(取得費+譲渡費用)=譲渡所得

なお、細かい書き方については、下記の記事で詳しく解説しています。

土地売却時の節税方法3選

土地・不動産を売却する際の節税には、以下3つの方法が効果的です。

- 譲渡費用をもれなく計上する

- 取得費にできるものは加算する

- 控除や減税になる特例を利用する

順番に見ていきましょう。

譲渡費用をもれなく計上する

土地・不動産売却で節税するには、譲渡費用をもれなく計上するのがポイント。

譲渡費用が大きいと、譲渡所得が減って損するように感じるかもしれませんが、実際には譲渡費用が大きいほど節税効果が高くなります。

そのため、譲渡時にかかった費用はできるだけ計上すべきですが、すべてが譲渡費用として認められるわけではありません。

譲渡費用として認められる基準は、曖昧ではありますが「譲渡するための支出」であることが判断基準となります。

たとえば、下記のような支出は、譲渡費用として認められています。

- 売却時に支払った仲介手数料

- 売却のための補修費・測量費・鑑定料・広告料

- 売買契約書などの印紙税

- 賃貸物件を売却するために借家人に支払った立ち退き料

- 買主の登記費用(売主が負担した場合)

- 土地を売るために建物を取り壊した場合にかかった取り壊し費用・損失額

- すでに売買契約を締結している資産を、さらに有利な条件で他に売却するために契約を解除した場合の違約金

- 売却の交渉のために支払った交通費・通信費など

- 借地権売却時に地主の承諾をもらうために支払った名義書換料

対して下記のような支出は、譲渡費用として認められない可能性が高いでしょう。

- 抵当権抹消費用

- 遺産分割時にかかった費用

- 譲渡資産の維持管理費

- 移転先への引っ越し代

- 移転先家屋の購入費・修繕費など

- 売却に無関係な交通費・宿泊費・飲食代など

とはいえ、最終的に譲渡費用として認められるか判断するのは税務署です。

「譲渡のために支払ったのに、この支出はダメなの?」というものがあれば、税務署に確認してみましょう。

取得費にできるものは加算する

つぎの節税ポイントは、売却する土地や不動産の取得にかかった費用をできるだけ取得費に加算すること。

譲渡費用と同じように、取得費が大きいほど節税効果が高くなります。

取得費として認められる費用は「建物と一体となっているものにかかった支出」であることが条件。

当然、取り外しができる家具・電化製品などは、取得費に加算できません。

たとえば、下記のような支出であれば、取得費に加えられます。

- 仲介手数料

- 売買契約書に貼付した印紙税

- 登録免許税

- 不動産取得税

- 司法書士へ支払った手数料

- 取得時の測量費・立ち退き料・移転料

- 建物の取り壊し費用

- 整地・埋立て・地盛りの費用・下水道・擁壁の設置費用など

- 増改築などのリフォーム費用

上記の中でもとくに節税効果が高いのが、リフォーム費用です。

増改築をした場合には、積極的に取得費に加算しましょう。

控除や減税になる特例を利用する

土地・不動産売却をする際に適用できる特例の中で、控除や減税になる特例は以下の5つです。

- 居住用財産を譲渡した場合の3,000万円控除の特例

- 居住用財産を売却した場合の軽減税率の特例

- 相続財産を譲渡した場合の取得費加算の特例

- 被相続人の居住用財産を売却した場合の3,000万円控除の特例

- 譲渡所得から最高 5,000万円までの特別控除を差し引く特例

上記の中でも、3,000万円控除が受けられる特例が適用できれば、かなり大幅な節税効果が期待できます。

なお、それぞれの特例の適用要件や必要書類については、別項目「【追加で必要】特例を適用する場合に必要な書類」で詳しく上述しています。

まとめ

土地・不動産売却の確定申告が必要なケースや不要なケース、必要書類や節税方法などについて解説しました。

土地・不動産を売却したら、ほとんどの場合で確定申告が必要です。

譲渡損失が出た場合は義務ではなくなりますが、特例で相殺できたり還付を受けられる可能性があるため、やはり申告するのが無難でしょう。

これから土地や不動産を売る予定がある人は、確定申告で損しないためにも、ぜひこの記事を参考に確定申告に備えてください。